Focus sur la facture électronique

1. La facture électronique : c’est pour quand ?

L’obligation faite aux entreprises, et de manière générale aux assujettis à la TVA, d’émettre des factures au format électronique interviendra progressivement à compter du 1er juillet 2024 en fonction de la taille des entreprises. Les agrégats définissant la taille des entreprises (Grande Entreprise, ETI et PME/TPE) seront ceux des derniers comptes clos en date du 30/06/2023. Par conséquent, pour une entreprise clôturant ses comptes au 31 décembre ce seront les comptes clos le 31/12/2022 qui permettront de déterminer la date d’entrée en vigueur de la FE.

Ainsi la facturation électronique s’appliquera :

- À compter du 1er juillet 2024 pour les Grandes Entreprises,

- À compter du 1er janvier 2025, pour l’émission pour ETI,

- À compter du 1er janvier 2026 pour les PME/ TPE.

Toutes les entreprises devront être en mesure de recevoir des factures électroniques (factures fournisseurs) à partir du 1er juillet 2024. En effet à partir de juillet 2024 les Grandes Entreprises seront les seules à avoir l’obligation d’émettre des factures électroniques. Ainsi à partir du mois de juillet 2024 cohabiteront les factures électroniques et les factures telles que nous les connaissons à ce jour. Progressivement, jusqu’au 1er janvier 2026, les factures électroniques constitueront l’essentiel des factures reçues.

En d’autres termes, la gestion dématérialisée des factures et l’utilisation d’outils digitaux adaptés s’imposent à toutes les entreprises au plus tard le 1er juillet 2024 !

En résumé

2. La facture électronique : c’est quoi ?

Les nouvelles obligations des entreprises sont triples :

- L’obligation d’émettre des factures sous format électronique appelé le «e-invoicing » ;

- L’obligation de transmettre les données de transaction appelée le «e-reporting » pour les factures émises vis-à-vis de clients non assujettis et étrangers dans des relations BtoB (entreprises à entreprises) ;

- L’obligation de transmettre les données de paiement lorsque les factures électroniques émises ont trait à des prestations de services pour lesquelles la TVA est sous le régime des encaissements.

Une facture électronique est une facture émise, transmise et reçue sous une forme dématérialisée et qui comporte nécessairement un socle minimum de données sous forme structurée. Cela la différencie des factures « papiers » ou du PDF ordinaire.

Elle sera adressée au client par l’intermédiaire d’une plateforme de dématérialisation, qu’il s’agisse du portail public de facturation (PPF) ou d’une autre plateforme de dématérialisation (PDP).

Les factures électroniques émises devront respecter la norme européenne (EN 16931) et utiliser l’un des trois formats normés et structurés, seuls autorisés, appelés « les 3 formats du socle » : Facture-X, CII et UBL.

- La Facture-Xest un format de facture électronique, dit hybride ou mixte, qui combine une facture électronique PDF/A-3, lisible et compréhensible par l’humain et un fichier numérique structuré (XML), incluant des données supplémentaires, traité et analysé par des systèmes informatiques.

- CII (Cross Industry Invoice) est un format de facture électronique structuré et EDI, basé sur la norme européenne EN 169631. CII utilise un format XML standardisé pour les données de facturation, ce qui permet une intégration facile avec les systèmes informatiques des entreprises.

- UBL (Universal Business Language) est un format de facture électronique structuré et EDI, basé sur des standards XML et a été conçu pour être utilisé par les entreprises de toutes tailles et de tout secteur afin d’améliorer l’efficacité et la fiabilité de leurs échanges.

Les formats Word, Excel, JPG ou papier, ne pourront donc plus être utilisés. Les entreprises devront choisir le format qui leur convient le mieux, le format facture-X étant celui le plus adapté aux TPE-PME.

Enfin, le format PDF sera autorisé en émission jusqu’au 31 janvier 2027, à condition qu’il contienne les 21 mentions obligatoires et à charge pour les plateformes de les transformer dans l’un des 3 formats du socle.

Concernant l’émission des factures (le « e-reporting ») : à ce jour certains acteurs sont déjà en capacité d’émettre des factures au format électronique (jefacture.com par exemple). Si les entreprises devaient utiliser des outils de gestion des factures, il convient de voir avec les éditeurs s’ils prévoient de se conformer à la nouvelle législation et sous quel délai.

3. La facture électronique : c’est pour qui ?

La facturation électronique s’appliquera à tous les assujettis à la TVA établis en France, redevables ou non redevables.

Pour rappel, un assujetti est une personne physique ou morale exerçant de manière indépendante une activité économique à titre habituel.

Seront donc concernés :

- Les assujettis à la TVA établis en France et redevables de la TVA ;

- Les assujettis non redevables, tels que les micro-entrepreneurs et les personnes morales bénéficiant du régime de la franchise en base (dans un souci de prévention de la fraude et afin de contrôler au mieux les dépassements de seuils).

Seront exclus de cette réforme, les opérations relevant du « secret défense » ou exonérées au sens des articles 261 à 261 E du CGI (sauf option à la TVA) telles que les :

- Prestations dans le domaine de la santé ;

- Prestations d’enseignement et de formation ;

- Opérations immobilières ;

- Opérations réalisées par les associations à but non lucratif ;

- Opérations bancaires et financières (par exemple les commissions de gestion des SDG qui n’ont pas opté pour la TVA – Art 261 C du CGI) ;

- Opérations d’assurance et de réassurances.

Ne seront donc pas concernés par cette réforme, les non assujettis à la TVA en France tels que :

- Les particuliers ;

- Les associations à but non commercial ;

- Les entreprises non établies en France.

En résumé

4. La facture électronique : ça marche comment ?

Avec la mise en place de la facture électronique (e-invoicing), il ne sera plus possible de recevoir et d’émettre des factures par courrier électronique ou manuellement.

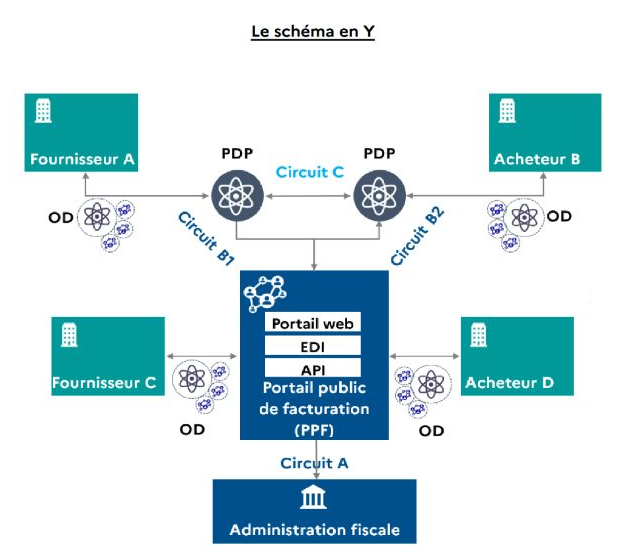

Les entreprises devront impérativement passer par des plateformes de facturation électronique, qu’elle soit publique comme le Portail Public de Facturation (PPF) ou privées comme les Plateformes de Dématérialisation Partenaires (PDP).

En effet parmi les acteurs de la facture électronique, les plateformes de dématérialisation partenaires (PDP) seront centrales. Ces plateformes seront notamment destinées à :

- transmettre les factures de ventes, plus exactement les données de facturations liées aux factures ;

- recevoir les factures électroniques émises par les fournisseurs pour notamment permettre leur traitement comptable mais également la transmission à l’administration fiscale des statuts de traitement (factures rejetées, payées etc..) qui permettra le calcul de la TVA

- adresser les données de transactions et de paiement à l’administration par décade (« e-reporting » et données de paiement) pour les transactions qui sortent du champ d’application de la facture électronique et qui relèvent des prestations de services relevant du régime de la TVA sur les encaissements.

Par défaut et en l’absence de choix d’un PDP, toutes les entreprises immatriculées recevront leurs factures sur le PPF au 1er juillet 2024.

Le PPF sera certes gratuit mais n’assurera que des services basiques. Les PME/ETI devront s’adosser à un PDP afin de réaliser, dans les délais impartis par la loi et avec le niveau de qualité exigé, les adaptations de processus et de flux de données.

OD : Opérateurs qui offrent des services de dématérialisation des factures (ventes ou achats) mais qui ne sont pas immatriculés par l’Administration fiscale. Ils ne peuvent donc pas transmettre directement les factures électroniques à leurs destinataires. Ils doivent être raccordés au PPF ou à un PDP. Cela implique que les OD contractent des partenariats avec les PDP et que ce partenariat porte sur des fonctionnalités offertes par le PDP les plus étendues possibles afin de fluidifier l’organisation interne des entreprises et réduire les temps de traitement.

5. Quelles seront les pénalités encourues ?

- E-invoicing

En cas de non-respect d’émission ou de réception de facture électronique, l’entreprise encourra à une amende de 15 € par facture, dans la limite de 15.000€ par an (art.1737-III du CGI).

- E-reporting

Les entreprises ne respectant pas l’obligation de transmission des données de e-reporting s’exposeront à des sanctions financières de 250 € par transmission non faite dans la limite de 15.000€ par an (art.1788D-I du CGI).